V zásadách odpovědného půjčování se mimo jiné dočteme, že nestačí znát výšku úroku. Abychom dokázali racionálně, zodpovědně a také informovaně zvážit náklady úvěru, musíme vědět, co je RPSN. A musíme se zaměřit na tento komplexní ukazatel, ve kterém jsou sečteny všechny náklady úvěru. V tomto článku stručně, jasně a komplexně vysvětlíme vše, co je o nákladech úvěru třeba vědět.

Pojmologicky

Úvěr – je slib zaplatit v budoucnu za nákup či půjčku, realizované v současnosti.

Spotřebitelský úvěr – bankovní úvěr obvykle ve formě osobní půjčky nebo prostřednictvím koupě na splátky.

Hypoteční úvěr/hypotéka – úvěr, který je zajištěn zástavním právem k nemovitosti. Zpravidla také slouží k pořízení, úpravě, opravě nebo rekonstrukci nemovitosti.

Úrok – je poplatek za možnost půjčit si peníze, vyjádřený v roční procentní sazbě.

RPSN je zkratka ukazatele s názvem:

Roční procentní sazba nákladů na spotřebitelský úvěr. Synteticky postihuje celkové náklady úvěru, vyjádřené jako roční procentní podíl z jeho celkové výše. Jeho smyslem je umožnit objektivní posouzení a srovnání nákladovosti a výhodnosti nabídek různých finančních institucí.

Při výpočtu RPSN se vedle výpůjční úrokové sazby a struktury splátek jistiny a úroků zohledňují také:

- poplatky za posouzení žádosti o úvěr

- poplatky vázající se k uzavření smlouvy – administrativní a. p.

- poplatky za převod peněžních prostředků

- poplatky za vedení úvěrového účtu

- platby za pojištění nebo záruku pro případ neschopnosti splácet úvěr ze všech zákonem vymezených důvodů, pokud je pojištění podmínkou poskytnutí úvěru

- platby provizí

Legislativně

Zákon o spotřebitelském úvěru ukládá všem, kteří nabízejí nebo poskytují spotřebitelský úvěr, povinnost informovat o výši ukazatele RPSN. Tento údaj musí být obsažen:

- v případě poskytnutí jakýchkoliv informací o nákladech úvěru

- nejen v reklamě, ale i v informacích povinně poskytovaných v souvislosti s uzavíráním smlouvy o spotřebitelském úvěru

- ve smlouvě samotné

V informacích předcházejících uzavření smlouvy o spotřebitelském úvěru musí být ukazatel RPSN dále vysvětlen prostřednictvím reprezentativního příkladu. Poskytovatelé jsou povinni RPSN uvádět od roku 2002. Evropská legislativa zavedla tento povinný ukazatel v zájmu ochrany spotřebitelů. Ale i v zájmu nastavení jednotných podmínek pro všechny poskytovatele.

... i na českém úvěrovém trhu jsou produkty s RPSN ve stovkách či tisících procent?

Nejde o megalichvu, tahle čísla RPSN mají rychlé půjčky s krátkodobou splatností. Jestli na půjčku se splatností maximálně 30 dní nasadíte rpsn vzorec, výsledek je až děsivě vysoký. Protože je to roční procentní sazba nákladů.

Co je důležitější? RPSN, nebo úrok?

Tato často pokládaná otázka není správná. Nejde o důležitost, jde o to, že v RPSN jsou sečteny a procentuálně vyčísleny veškeré náklady úvěru. Tedy všechno to, co v ročním součtu dává výsledek, o kolik % úvěr přeplatíte. Úrok je přitom jenom jeden z více nákladů úvěru. A vůbec nemusí platit: čím nižší úrok, tím výhodnější úvěr.

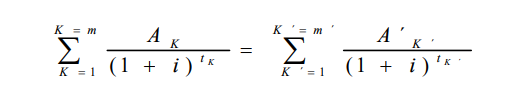

Výpočet RPSN je to, čím se nemusíte vůbec zabývat, nepotřebujete vědět, jak se počítá RPSN. Nemusíte ani hledat poměrně složitě vypadající rpsn vzorec, protože jich je několik. My jsme jako nejkrásnější vybrali tento:

Nemá smysl zabývat se tím, co znamenají jednotlivé znaky a proměnné. Důležité je to, že každá banka má povinnost RPSN každého svého komerčního produktu nejen vypočítat, ale i zveřejnit a srozumitelně uvést reprezentativní příklad.

V něm vám bankéř spočítá všechny nákladové položky úvěru, nahodí je do RPSN vzorce a řekne vám, jak dospěl k výsledku. Musí vám však tuto matematickou operaci i srozumitelně vysvětlit.

zákonná povinnost zveřejnit RPSN je jedna věc, porovnání nabídek různých poskytovatelů je zase druhá strana mince. Je to jednoduché: nastavte si výšku půjčky jako základní cílový ukazatel a porovnejte minimálně dvě nabídky různých poskytovatelů. Možná se vám potvrdí, že nižší úrok nemusí znamenat výhodnější celkové náklady na úvěr.

RPSN je klíčový ukazatel ukazatelů

Díky tomuto komplexnímu procentnímu ukazateli víte, kolik reálně ročně za úvěr zaplatíte. Zapomeňte na to, že úvěr budete vybírat podle výšky a "výhodnosti" úroku z reklamy. Výpočet RPSN, tedy reálných nákladů úvěru, je poměrně složitá matematika. Banky i nebankovky ale mají povinnost informovat nás pravdivě o správném výsledku a vysvětlit vám jednotlivé položky, které vložily do rpsn vzorce.

Zdroje: Česká národní banka / Česká bankovní asociace / Národná banka Slovenska